资金费率是交易所用来规定多空双方进行费用互偿交换的一种方案,目的是使合约市场和现货市场的价差维持在一个平衡状态,从而让价格回归到正常水平。

撰文:Peter Guo,Babel Finance Research

资金费率(Funding Rate,FR)是加密市场上为调节永续合约价格与现货指数价格保持基本一致的有效工具,通过分析资金费率的波动可以预判市场多空情绪、实现长短期套利等。本文将在总结过往历史数据的基础上,对资金费率的有效运用做深度探讨,期待对大家的投资决策有所益处。

关键要点:

- 资金费率由溢价和利率决定,主要用于锚定永续合约价格与现货价格保持基本一致。

- 资金费率与价格波动是整体呈同步正向波动关系,但当该值过大或过小时,则预示着币价或陷入超买超卖状态,有可能引发市场清杠杆的反向波动。

- 价格在平稳上涨或快速下跌之后,出现连续三天负值费率,可能意味着价格不会继续下跌。

- 预测/历史资金费率可以提供无风险的现货-永续合约套利机会。

一、资金费率是什么

1,基本含义

在加密货币市场上,为了调节永续合约(perpetual contract)价格与现货指数价格波动保持基本一致,加密交易所推出了资金费率(Funding Rate)机制。

按照设定规则,如果一段时间里价格看涨,市场做多力量占优,会导致永续合约价格高于或略低于现货,这时资金费率一般为正,即做多的一方按时向空方缴纳持仓价值(notional value)一定比例的利息,反之则空方向多方缴纳。一般来说,行情偏离越大,则资金费率越大,校正效果就越好,因此永续合约价格就被「驯化」得贴近于现货价格。

资金费率可以分为历史资金费率和预测资金费率,前者指过去时段的既定历史数据,后者则指下一执行交换的时段来临之前的预估资金费率。

2,发展历程

资金费率机制最早可追溯至 2016 年 5 月,当时 BitMEX 率先推出比特币币本位永续合约。为了确保其与现货指数价格对应,BitMEX 首创了资金费率机制,即每天在多空交易者之间转移一次费用以平衡市场上多空双方的供需结构。本质上来说,这种合约是两组数字货币现金流在时间上的相互交换,所以这也是 BitMEX 称之为「SWAP」的原因。到了同年 6 月 5 日费率交换频次改为每天三次(GMT+8 时间 4:00、12:00、20:00),并由其它加密衍生品交易所借鉴采用至今。

2020 年 DeFi 引爆了加密金融市场,其中去中心化交易所(DEX)领域发展尤为耀眼,dYdX 在 2020 年 4 月首次推出去中心化的永续合约,该领域的资金费率机制较中心化的方案设计有更多创新亮点。

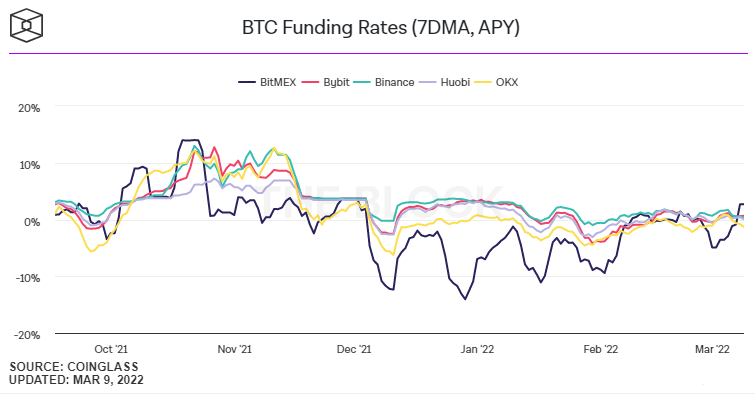

图 1 不同交易所的合约资金费率不同

由于多数 DEX 采用的是自动化做市商(AMM)或前者与订单簿模式(Order Book)混合的交易方案,与传统的 CEX 链下订单模式有较大区别,所以在资金费率的设计上更为多样,比如采取 AMM 乘积曲线(exponential curve)来调节价格(如 Futureswap、Perpetual Protocol 等)、费率交换时间间隔由 8 小时或 1 小时降为 1 秒(如 Injective Protocol )、放宽资金费率上下限(如 dYdX 最高绝对资金费率为 0.75%)等。

3,设计原理

尽管各交易所对资金费率公式的设计各有差异并且会动态变更,但其设计依据基本是一致的,绝大多数 CEX 和部分 DEX 主要会参考两个因素:利率和溢价。

利率:BitMEX、Binance、Bybit、Huobi、dYdX 等交易所均假定持有现金/稳定计价币获得的利息高于持有等值 BTC 获得的利息,该数值最早参考的是隔夜的美元和比特币借贷利率。但从 2017 年 4 月 21 日开始将之设为默认的 0.03%/天,旨在表示基础货币和报价货币的利率差异。因该值多数情况下为常数,所以我们一般使用溢价来解释永续合约价格与现货指数价格趋同。

溢价:交易所在每分钟计算溢价指数(即永续合约相较于指数价格的溢价),然后对交换资金费用时段前的 8 小时数据取加权平均值(TWAP)。

资金费率(F) = 平均溢价指数(P) + Clamp (利率-溢价指数(P), -0.05%, 0.05%)

* Clamp(input,a,b)代表超过 a 取 a,超过 b 取 b,+/- 0.05% 是添加的缓冲边界。

其实很多交易者不会深究资金费率的机制的计算原理和逻辑,但了解这些将有助于我们灵活运用到投资分析中,我们将在下文对此做深入讨论。

二、资金费率的应用

一般认为,资金费率在如下两个方面能发挥重要作用:

- 判定市场多空情绪的状态

- 提供无风险的长期套利机会

1,资金费率的特性

在探讨资金费率如何运用在投资交易之前,我们有必要先了解下资金费率的运行规律。一般认为,尽管各交易所资金费率规则与表现有所差别,但基本遵循如下特点:

- 资金费率与价格走势呈正向波动关系

- 资金费率具有一定的滞后性

- 资金费率的正负值分布是极不对称的

前两点很好理解,资金费率公式的设计就是反趋势的,当价格上涨或下跌很大时,该值也会波动很大,但同时它又是对过去 8 小时内多空失衡情况的加权汇总,所以它仅是对过去时段的反应。从这两点来看,资金费率跟均线的含义是相近的,也就是说它是被动反应行情的,而无法对未来的走势提供预测功能。

由此,第三点也就很好理解了,在牛长熊短的加密市场和 0.01%基准值的规则背景下,除了 2018 年 11 月至 2019 年 2 月那段深度熊市外,资金费率在其它时段均是正多负少的表现。

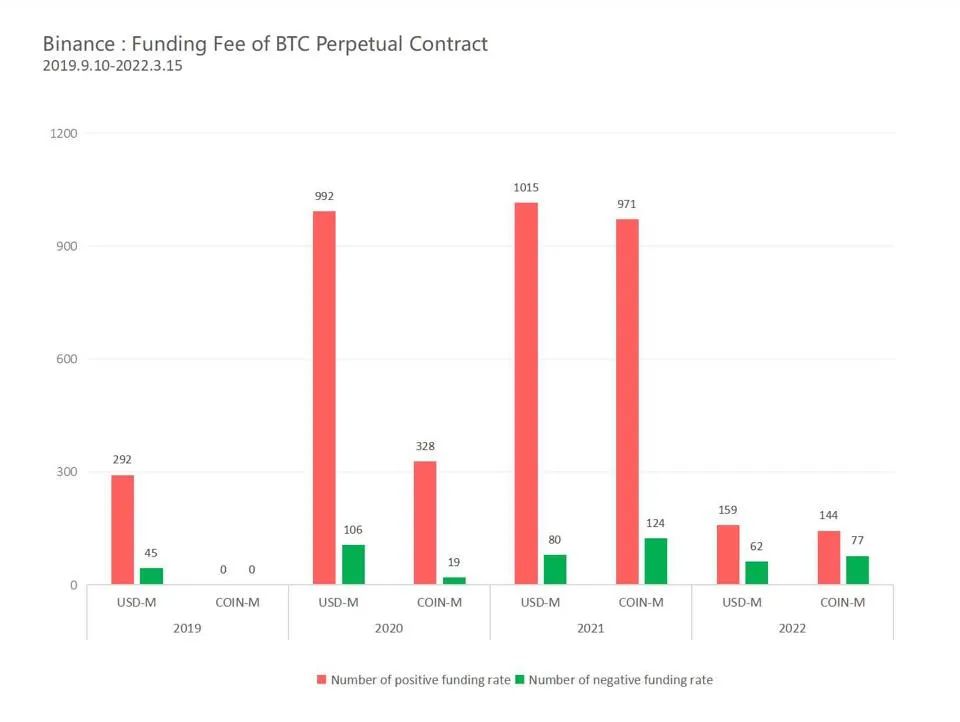

以 Binance 为例,比特币的币/ U 本位永续合约资金费率在近四年里均呈现正值次数大于负值次数的状况,采样时段内的年度费率之和分别达到 38.1923%、29.1123%。

图 2 Binance 比特币永续合约资金费率统计情况

注:U 本位合约从 2019 年 9 月 10 日上线之日起算,币本位合约从 2020 年 8 月 11 日上线之日起算。

2,判定市场多空状态

我们前面提到资金费率的设计初衷就是为了平抑多空失衡的状况,所以资金费率天然适合用来解释市场的多空情绪,而且因各交易所设定了该值的上下限,所以这更利于我们做直观的数据考察。

通常而言,资金费率与价格波动是整体呈同步正向波动关系的。如下图所示,可以明显看出当价格持续保持上涨时,资金费率会随之呈现保持稳步增长的态势。但需要指出的是,资金费率并非是完全跟随价格波动的,在价格陷入小幅震荡波动期间,即便永续合约价格对现货指数价格的溢价在[-0.01%, 0.01%],资金费率则可能短暂出现由利率来主导呈正值的状态,对此我们可以理解为做多永续合约相当于借钱加杠杆,大部分情况下需要支付使用成本。

图 3 各交易所资金费率与 BTC 价格走势

此外,各大交易所设定了永续合约资金费率的极值,我们由此猜想,是否可以根据近几年来资金费率的极值波动来拟合判断其对价格走势的超卖超买状态。

从公开信息来看,BitMEX、Huobi、Bybit、Bit-Z 等设定的资金费率区间为[-0.375%,0.375%],Qidax 则为[-0.3%,0.3%]。各平台推出永续合约时间不同且费率机制(计算方式、执行频次等)多有动态调整,所以有如下常见的两种方法来使用资金费率解释行情:

- 对过去历史数据的资金费率筛选极值范围

- 对资金费率数据进行二次计算(如使用移动平均线 MA、相对强弱指标 RSI 等)

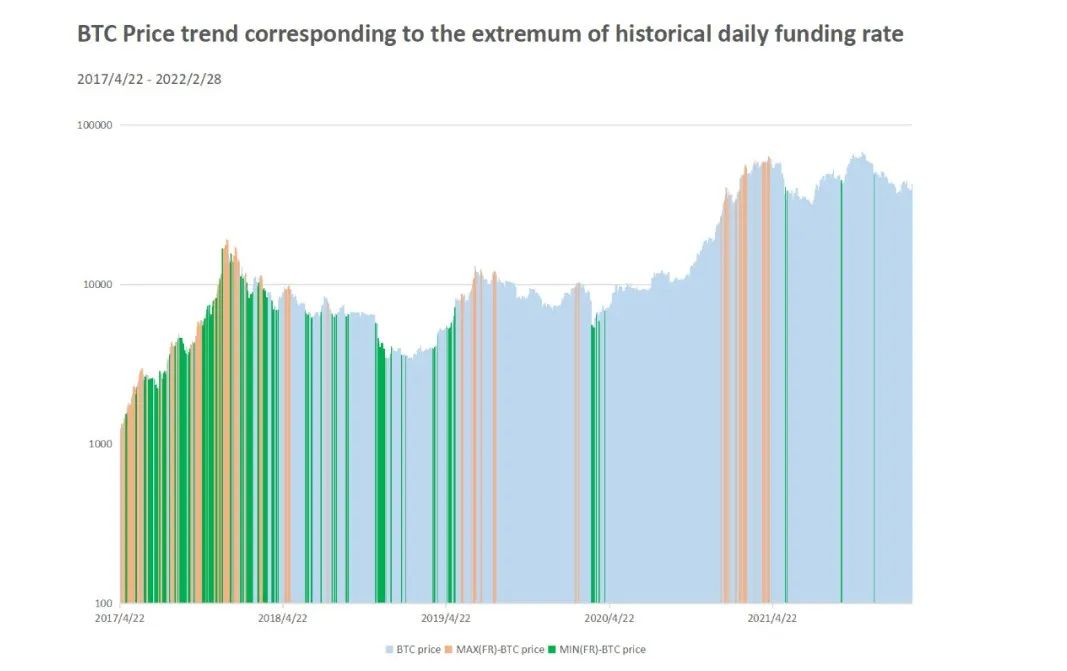

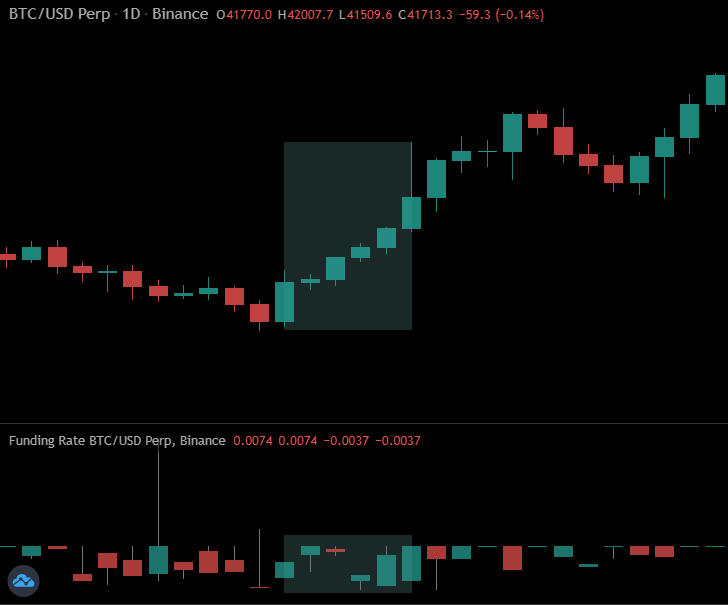

首先采用方法 1,各交易所资金费率数值多有差异,但总体波动是基本一致的,为了在更长周期范围内拟合,我们选取了 BitMEX 平台自 2017 年 4 月至今的 XBTUSD 资金费率数据,对该数据的正值和负值绝对值进行 log 取值,分别选取了最大值前 10%的数据以匹配合约价格,结果如下图所示。

图 4 资金费率极值对应的 BTC 价格走势

图中绿色线条、红色线条分别代表日资金费率在[-1.1250%,-0.1445%]、[0.2000%,1.2500%]的比特币合约价格。

我们在上面的图表中展示了这一点,该图显示了选取的资金费率在两次牛市、一次熊市期间都有信号提示,对价格拐点的判断也有一定的指引作用,这似乎说明过度拟合问题并不那么突出,但这种信号出现频次随时间推移而逐渐变少,或许要归因于交易者多空力量发生了结构性变化,市场流动性不断提升,以至于越来越难发生像过去那样动辄逼近±0.375%的情形了。

方法 2 可以获得资金费率在某段时间内的平均波动情况,如下图所示,我们选取了各交易所(Binance、BitMEX、Bybit、Deribit、Huobi、OKX)的近 30 日资金费率平均值,可以看出该走势相对平滑,波动相对高低点稍滞后于币价。

图 5 各交易所资金费率 MA30 与 BTC 价格走势

如果对 SMA(30)取值来匹配币价高点,那么当 SMA(30)大于 2.3%或小于-1.0%时应当予以警惕价格处于超卖超买水平,有可能引发对杠杆的清理行为。

我们同样使用了市场上常见的 RSI 等指标来对该数值进行处理计算,均出现了历史验证的部分失效结果。

遗憾的是,这样「打哪指哪」的做法似乎是有些欠妥的,坦白地说,一方面可供分析的历史数据过少,另一方面市场交易者的多空结构也在动态变动,所以单纯对该指标或二次处理以匹配历史行情似乎是有些刻舟求剑,有牵强附会之嫌了。

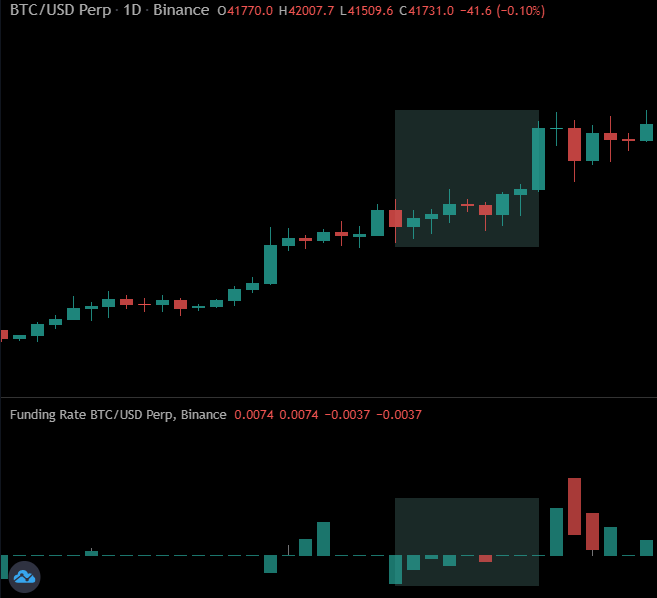

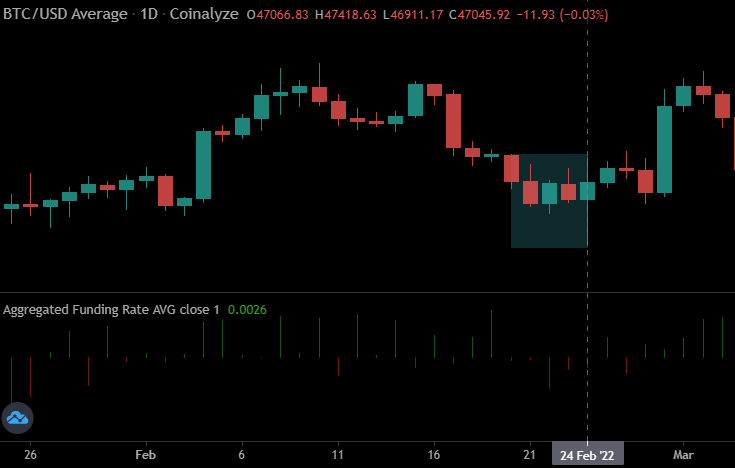

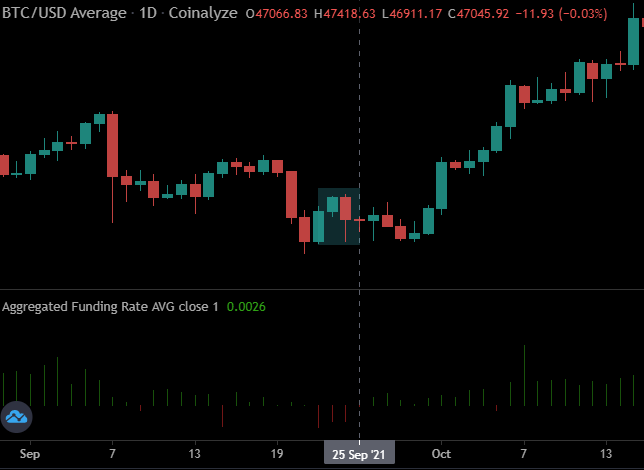

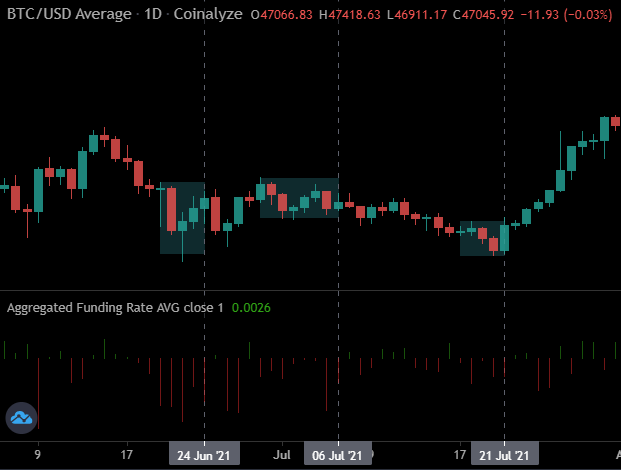

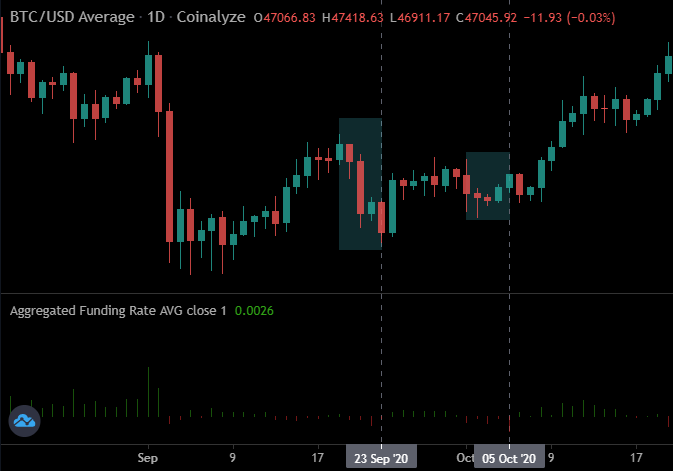

然而上面的分析并不代表我们的研究是徒劳的,相反,我们还发现了一个有趣的细节:价格在平稳上涨期间出现连续 3 天负值费率可能意味着上涨还未结束。

这种规律在 2018 年之前的牛市中表现最多,当时多空结构失衡严重,币价波动更大,但在 2019 年之后至今也经常有发生,例如在 2020 年 3 月 30 日至 4 月 2 日、2020 年 4 月 18 日至 23 日、2020 年 10 月 29 日-11 月 5 日、2021 年 7 月 20 至 26 日多家头部交易所出现了正常上涨态势中发生连续负值费率的情况,而之后行情均保持了继续上涨的态势。

图 6 比特币价格上涨时的资金费率为连续负值的走势

注:上图分别标注了在 20201029-20201105、20210720-20210726 的比特币走势与负值资金费率的情况。

当然还有一种情况是币价在大幅下跌(日跌幅超 15%以上)之后的震荡期间,也会出现了连续负值费率,这往往意味着多头陷入暂时的投降状态,价格看涨意味较强。这可以解释为一些后知后觉者跟进做空引发的现象,而在过去数年的的市场中,除了 2018 年 11 月至 2019 年 2 月那段深度熊市外,比特币价格经常呈现短时大跌后的反弹的现象,换言之,如果资金费率持续3日以上处于负值区间,则基本表明价格处于一个短期的阶段性底部。

图 7 比特币价格上涨时的资金费率为连续负值的走势

注:上图分别标注了在 20210220-20210224、20210922-20210925、20200819-20200823、20210624-20210721、20201001-20201005 的比特币走势与负值资金费率的情况。

3,无风险套利应用

资金费率不仅可以用来观察市场多空情绪,也可被直接用来作为套息获利的依据。我们先前在《一文读懂加密市场套利策略应用》、《基差在加密资产投资的深度应用》中对涉及到的币/U 本位合约、交易所保证金模式以及资金费率套利回测结果做过深入讨论,所以下文就不再做基础阐述,直接对迄今为止新增数据的各类套利方案进行回测分析。

资金费率主要在两个方向提供低风险或无风险的套利机会。

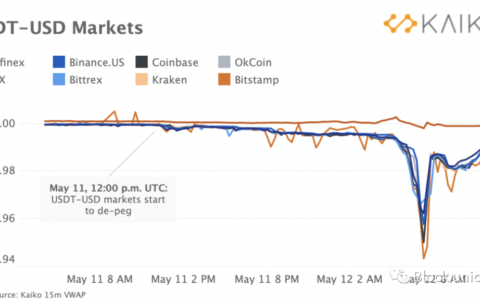

提供现货-永续合约套利的短线机会

当预测资金费率出现较大偏离(例如不在[-0.1%,0.1%]范围内)时,往往意味着现货价格与永续合约价格存在短时的较大价差偏离,而此时又不一定恰巧遇到资金费率交换的时刻,所以投资者可以直接对现货和合约买低卖高来获得无风险套利机会。

根据我们粗略估计,在币价波动较大的时段里,Binance 每周能发生平均 3 次以上的套利机会。例如在 2022 年 3 月 7 日至 13 日这一周内,就有 IMX、STMX、ZEN、STOR、BLZ 等波动较大的 U 本位永续合约出现了现货-永续溢价较高的 2%获利机会。

提供现货-永续合约套利的长线机会

我们在《一文读懂加密市场套利策略应用》中多次提到,投资者通过构建现货多头和合约空头的投资组合,可获得长期资金费用收益,理由如下:

- 很多交易所的资金费率基准值设为 0.01%,这种资金费率机制意味着做空者天然具有价格震荡期间的获利优势。

- 加密市场发展仍处于早期,牛长熊短的波动特点将保持长期不变,多头付息的时段自然更长。

- 加密市场独特的对冲规则设计,使得投资者做空不必扩大风险敞口,而可以保证长期持仓。

这点是我们本节讨论的重中之重,我们下面继续划分出几个要点分别探讨。

1、单平台单币种

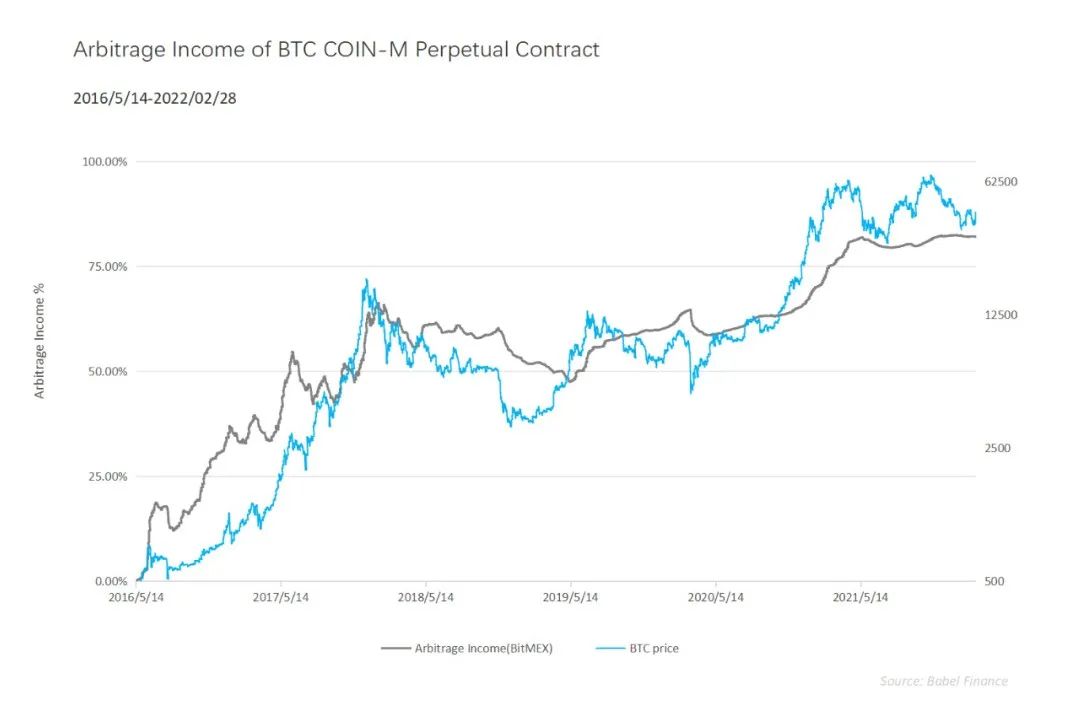

由于 BTC 的价格历史最长,我们可以更好地分析该币种的永续合约资金费率的套利情况,所以我们这节选取 BTC 做例证演示。我们仍以最早推出比特币永续合约的 BitMEX 为例,如下图所示,我们统计了自 2016 年 5 月 14 日至 2022 年 2 月 28 日近 6 年的套利情况,累计单利套利收益达 82%。

图 8 Binance 比特币永续合约资金费率统计情况

来源:Babel Finance

很显然,从更大的时间周期来看,做空币本位合约的获利走势基本是略显滞后地跟随币价波动的,但这并不意味着在熊市期间做空会受损。

从上图可以看出,币价在 2018 年 1 月 30 日至 2019 年 5 月 11 日这段时间步入熊市,空方持续支付给多方费用,这时做空的资金费率收益达到-18.35%,但做空本身的获利为 41.36%,二者盈亏相抵仍然能获得近 23%的币收益。

2、多平台单币种

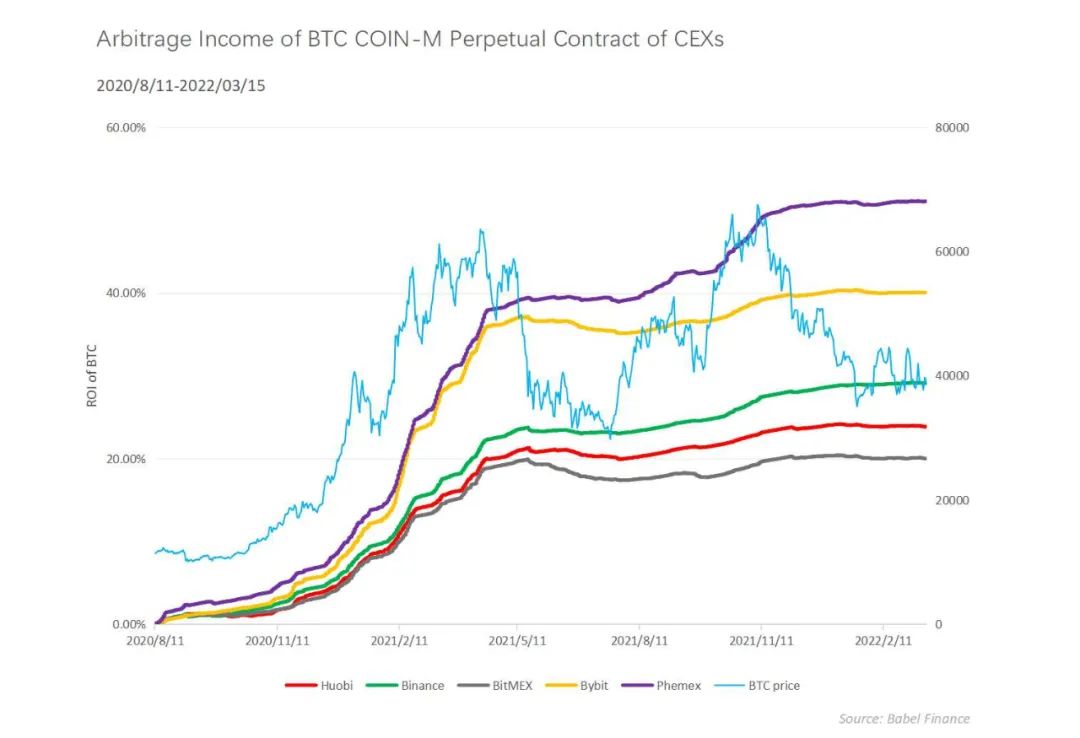

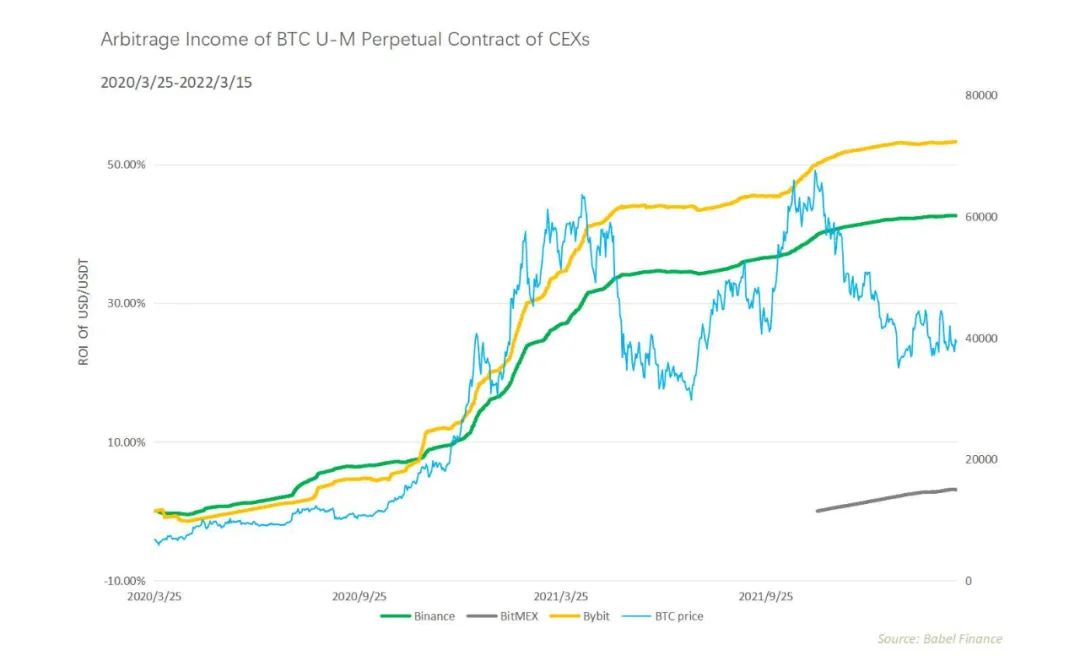

由于各交易所对资金费率设计上各有差异,所以不同交易所的套利结果就会随之发生变化。我们分别对比特币的币/ U 本位永续合约做了多平台的套利对比,如下图所示。

图 9 各交易所比特币币本位永续合约资金费率套利走势

图 10 各交易所比特币 U 本位永续合约资金费率套利走势

以图 9 为例,我们统计了 Huobi、Binance、BitMEX、Bybit、Phemex 等自 2020 年 8 月 11 日至 2022 年 3 月 15 日的币本位永续套利收益,单利累计收益依次为 23.85%、29.11%、20.02%、40.05%、51.10%。

综合回测结果来看,各大交易所的比特币永续合约套利走势基本是同向波动的,套利价差收益则是呈稳步扩张趋势的,例如比特币币本位合约在 Phemex 上的获利是 BitMEX 上的 1.5 倍,且二者的套利差成稳步扩大态势。这种资金费率出现的较大差异很可能是因为:

- 不同交易所对资金费率设置的基础规则不同,比如溢价的认定、费率互换的频次等各有差异;

- 不同交易所的交易者结构可能有较大差异,包括投资者的所属区域、资金规模等,使得群体间对套利策略的选择有所差异;

- 不同交易所对现货、杠杆、合约账户之间划币流转、跨账户跨币种的盈亏相抵等功能的支持不同,使得套利在执行层面上有所差异。例如 OKX 提供跨币种保证金模式,而 Binance 合约账户只支持有限的主流币种数量和金额的多资产模式,前者更易执行套利,导致 OKX 的套利很快就能实现。

根据 Skew、CryptoQuant 等的统计显示,Binance 比特币币本位、U本位合约交易平台的历史资金费率均值为 0.0184%、0.0067%,高于行业平均值。交易所间的资金费率计算方式都略有不同,但资金费率通常由这 8 小时内的利息和溢价这两个部分组成,计算方式不同的原因大多来自于各家交易所上述两种组成部分有不同的认定所产生。

这里需要补充说明的是,受限于样本时段较短(DEX 出现较晚,采样时段短)以及数据庞杂(很多 DEX 采用每秒或每小时执行费率交换),我们未能将 DEX 的资金费率纳入比较,但从我们的观察分析来看,多数采用 AMM 机制的去中心化交易所与执行订单簿模式的交易所相比,市场价格的上涨需要更多资金来推动,所以引发资金费率经常处于负值状态,这就导致做空套利的效果并不理想。

另一个值得玩味的细节是,尽管我们为直观比较各平台套利数据而规定了一个共同的起始日期来做收益回测,但很明显套利收益是以等差形式展示的(下文收益图均按此例)。换言之,我们可以选择在任一时点进行套利,即套利收益是没有择时考虑的。比如无论你何时选择在 Bybit 还是 Binance 上进行套利操作,都会呈现在 Bybit 获利越来越大的一边倒态势。

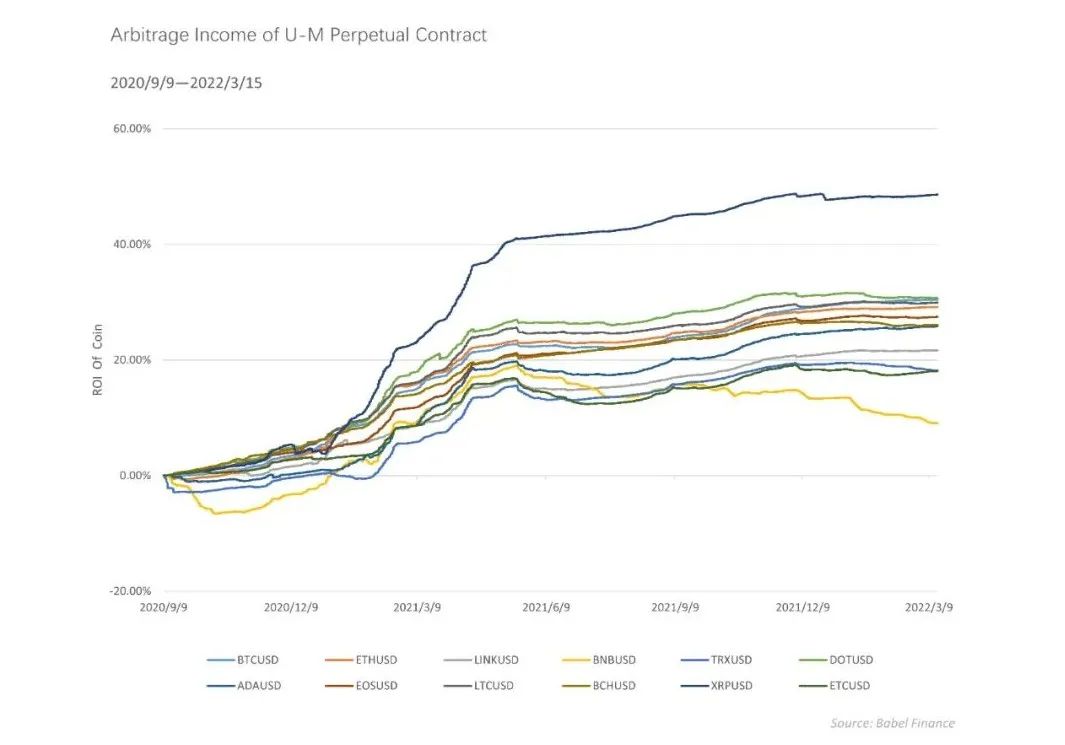

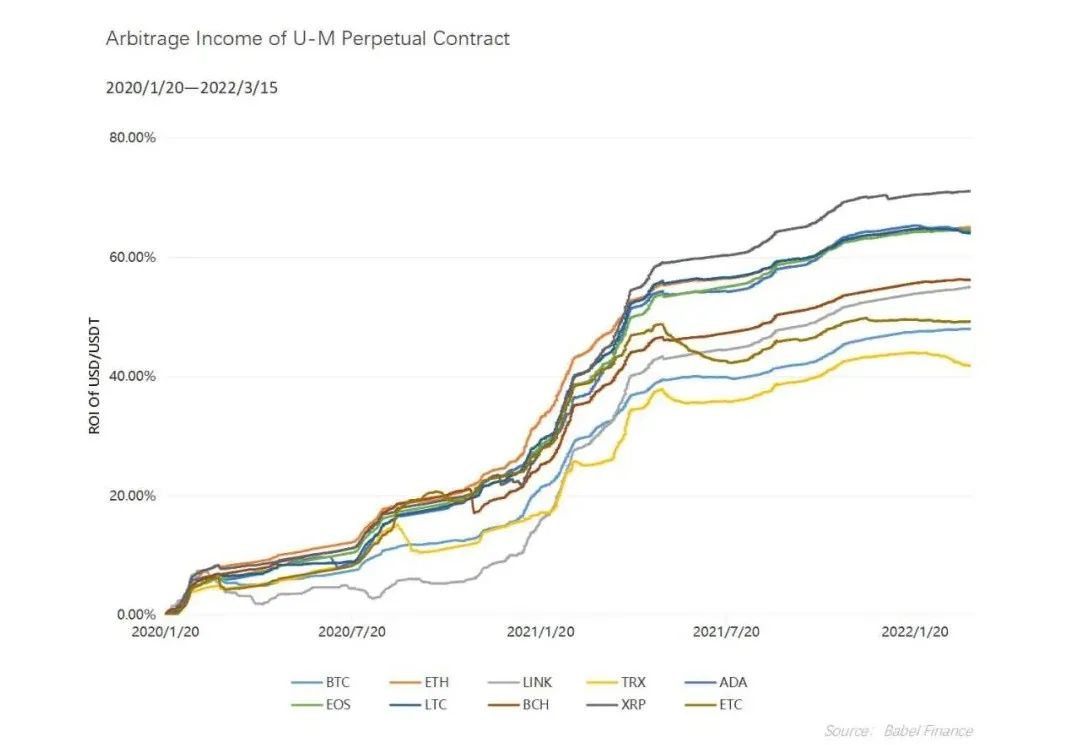

3、单平台多币种

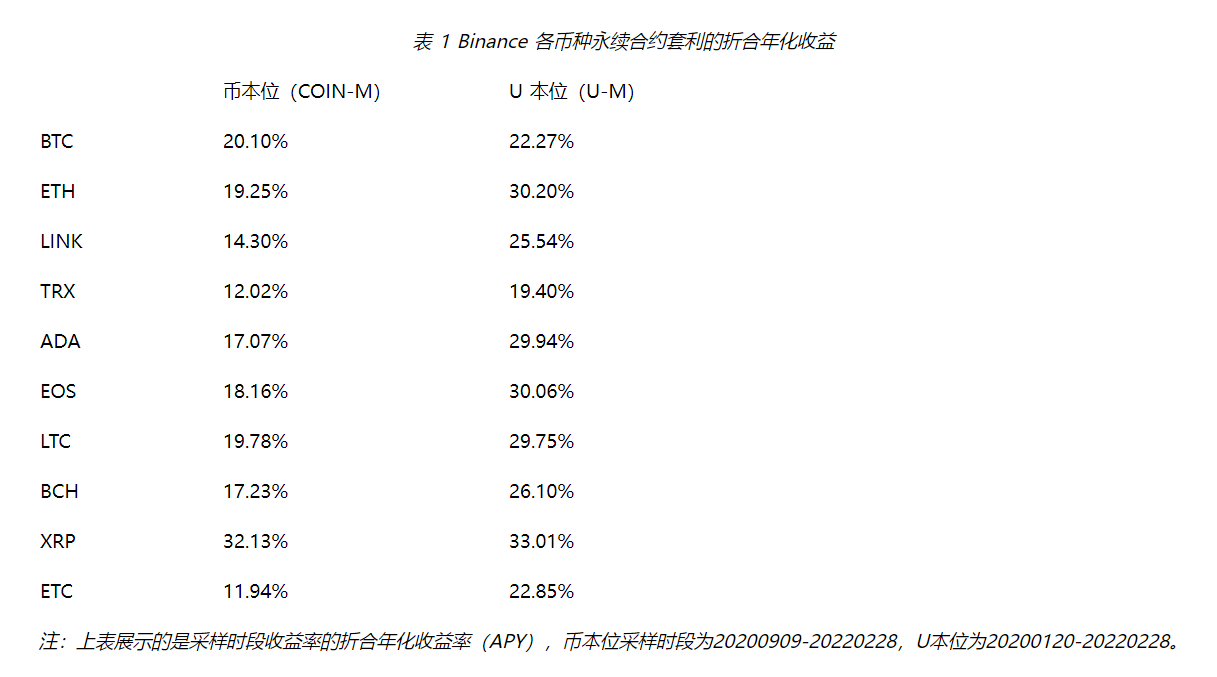

同样地,多币种在单一平台的套利收益也是会有所差异的。我们以 Binance 的主流币种为例,对其币/ U 本位永续合约做了套利回测,如下图所示。

图 11 Binance 比特币币本位永续合约资金费率套利走势

图 12 Binance 比特币 U 本位永续合约资金费率套利走势

可以看到,各币种的套息收益走势是基本一致的,但收益大小并不与其市值大小成正向关系。回测时段内 XRP、ETH、LTC 收益较高,TRX、ETC、BCH 收益偏低,BTC 则处于中等水平。

其实,我们在《一文读懂加密市场套利策略应用》一文中就对资金费率套利策略进行过验证,现今时隔半年再次进行回测,发现整体结果与先前结论并无二致,各交易所、各币种在资金费率上的规则是相对稳定的,这表明了该策略的长期稳定性,尤其值得投资者重点参考。

4、多平台多币种

对追求更高套利收益的投资者来说,可以进一步对多平台多币种的资金费率策略进行优化测试。

根据我们的研究,各平台及各币种较为稳定的资金费率规则使得历史数据的回测收益对未来策略更具预测性,这是非常值得进一步求证分析的,但限于手头数据不足及篇幅所限,我们将不再对最优组合进行验证。

三、小结

我们在本文探讨了资金费率的基本含义和设计原理,着重在其对市场情绪的指向作用和套利应用上做了探讨。

概括来说,资金费率是交易所用来规定多空双方进行费用互偿交换的一种方案,目的是使合约市场和现货市场的价差维持在一个平衡状态,从而让价格回归到正常水平,客观上起到了限制恶意操纵合约价格的作用。

资金费率作为短期市场资金量和活跃度的显性指标,表明了投资者为杠杆付费的意愿,但这种情绪化指标反应的是人们的喜怒瞬变的情绪,所以该指标并不容易作为一种可以精准预测后市或入场的依据,加之该指标出现时间较短、各平台取值均有差异,所以未来还需要更多的时间来验证资金费率在各种牛熊环境下的规律有效性。

事实上,由于各交易所不同的设计方法和流动性不充分的多空市场结构,从多交易所或单一交易所的资金费率的波动上,来对价格进行拐点或延续性预测是不太容易的。我们尝试了诸多方案但并没有捕捉到预想的对应规律,尽管资金费率在局部预测上能发挥的导向性作用有限,但不妨碍我们构建无风险套利的长期价值。

沿着这样的思路,我们对比特币的永续合约进行了多平台的套利回测,进而拓展到了多币种上来。研究表明各交易所、各币种的资金费率在长期来看,其同步波动的差异性是相对稳固的,由此可以创建一个现货多头和永续合约空头的寸组合,其收益和损失相互抵消,这样投资者可以在不增加风险敞口的同时能持续从资金费率中获利。而比特币作为加密货币龙头,有着最广泛的价值共识,其资金费率的套利收益基本代表了主流币的平均收益,尤其是币本位合约可以作为一种相对可靠的套利标的。

原创文章,作者:币圈吴彦祖,如若转载,请注明出处:https://www.kaixuan.pro/news/308032/