自5月10日的阶段低点算起,恒生生物科技指数(HSHKBIO)已经上涨超40%,如此可观的涨幅之下,市场开始频传看多之音。然而,这些投资者显然忘却了一个月之前持续下跌的痛苦。都说金鱼的记忆只有7秒,投

自5月10日的阶段低点算起,恒生生物科技指数(HSHKBIO)已经上涨超40%,如此可观的涨幅之下,市场开始频传看多之音。

然而,这些投资者显然忘却了一个月之前持续下跌的痛苦。都说金鱼的记忆只有7秒,投资者的记忆如此来看不会超过一个月。

2021年6月29日,HSHKBIO指数创下2925.74点的历史新高,但谁也没有想到,这一被很多投资者视作改变人类历史的热门赛道,会在接下来一年中持续下跌。从2925.74点到995.29点,HSHKBIO指数一度跌去了66%,很多个股更是一度跌去9成市值。

究竟是何原因造成生物制药公司出现如此大幅度的集体下跌?中国生物制药公司目前的核心逻辑又是怎样的?这两个问题实则是我们这篇文章需要解决的核心。

01

创新药投资逻辑生变

整个行业出现66%的平均跌幅,这显然并非某个公司经营所导致的问题。既然问题没有出在公司端,那么是何原因造成了生物制药公司的估值崩盘呢?答案只有一个,那就是预期差的变化。

本质而言,投资是一个预期差博弈的游戏,任何让投资者赚钱的机会,其实都是因为其中存在的预期差,如资产并购的预期、公司经营的预期等等。

过去一年中,中国生物制药行业实则正在经历一次预期差重塑。

在18A政策推出之前,中国资本市场中几乎看不到创新药企的身影,最接近于创新药企的也是已经具备持续创造现金流能力的贝达药业。

随着2018年4月30日港股18A政策的正式生效,一大批具备非凡潜力,同时产品尚未商业化的真正创新药企开始登陆资本市场。

对于投资者而言,创新药企充满想象空间,不仅是很新鲜的事物,而且拥有很大的增长潜力。虽然创新药研发存在管线失败的风险,而一旦成功则会享受到多年的专利保护,广阔的市场前景,像Moderna、BioNTech均仅通过一款产品RNA疫苗的成功就获得了数百亿美元的市值。

这种犹如魔法般的造富能力,让无数投资者为之疯狂,因此也产生了中国历史上最波澜壮阔的一次医药牛市。

基于对创新药企的乐观预期,狂热的投资者给创新药公司很高的估值,当时只要企业有不错的管线规划,都能获得市场的肯定。

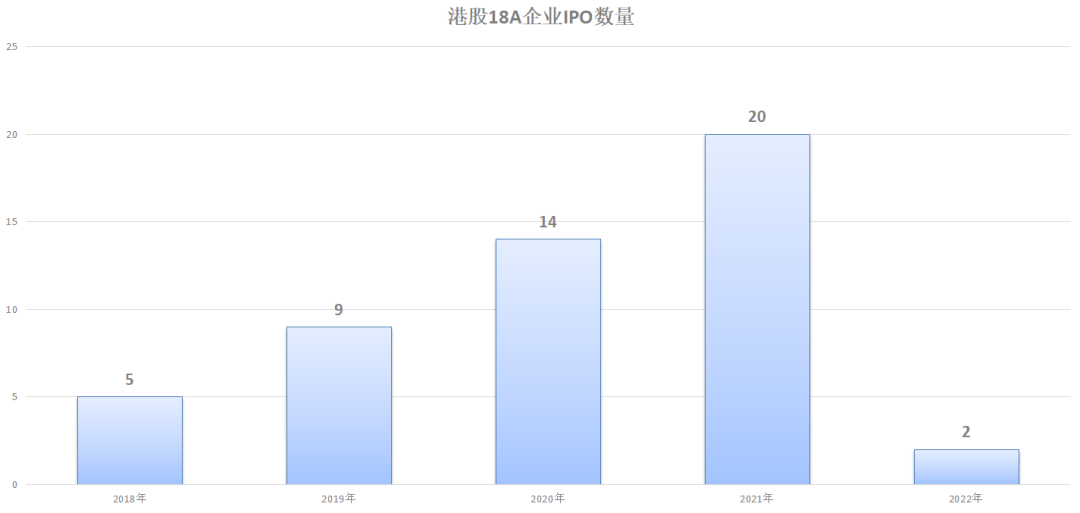

此种背景下,中国资本市场迎来了一波创新药企IPO浪潮。不考虑A股科创板上市的企业,仅港股市场就有50家企业通过18A条款上市,合计融资额超1100亿元,其中近40%的企业在2021年上市。

树不会长到天上去,创新药的预期亦是如此。当源源不断的创新药企涌入资本市场,投资者开始逐渐对过去的投资逻辑产生怀疑,当创新不再是稀缺品,投资者对于投资标的管线的要求也开始更加严苛。

2019年10月,亚盛医药正式IPO,当时其共有8个管线进入临床试验,但却只有AT-101一个管线处于临床2期,其他均处于临床1期阶段。但就是这样的管线储备,依然获得了700余倍的超额认购,这表明市场对于早期管线是愿意给予可观估值的。

反观今年2月上市的乐普医疗,核心管线同样处于临床2期阶段,但投资者的认购踊跃度却明显偏弱,最后的发行价7.38(约6元)港元甚至比C轮融资定价6.7元还要低10%。打9折也要上市,既反映出投资者的冷淡,也反映出药企的无奈。

这种预期差的改变,究其原因是一种创新药企供给端的变化。随着资本市场中创新药企数量不断增多,投资者对他们的预期也逐渐开始从狂热追捧回归到理性的商业本质。

提到创新药,投资者最先想到的就是研发,但药物研发的成功并不能创造利润。追根溯源,创新药本质而言也是一种商品,只有成功销售药物赚到了钱,才能让药企获利。

市场变冷导致投资者预期降低,不再愿意给创新药企很高的估值,这就会导致药企融资能力下降,此前布局的管线储备也将逐渐从“资产”变为“负债”。

创新药热潮中,投资者认为药企具备“无限”的融资能力,因此所有管线都给出很高的估值。但随着市场遇冷,创新药企融资遇到问题,而那些储备管线能否研发落地也被画上一个问号,因此在创新药企寒冬中,早期的临床管线几乎都失去了价值。

整个2022年上半年,仅有乐普生物和瑞科生物两家企业获批上市,融资额均不足10亿元,而去年同期已经有6家企业完成上市,且融资额均超20亿元。

IPO融资额下降是一个缩影,预示着投资者开始对创新药企重新进行思考,也意味着第一波创新药企红利的消退。

02

一场押注时间成本的游戏

创新药投资逻辑的本质究竟是什么?每个投资者心中或许都有他们自己的答案,但在我们看来创新药投资本质是一场押注时间成本的游戏。

在药品疗效相差不大的情况下,市场中首先上市的药物能够获得64%的市场占有率,第二款上市的药物能获得25%占有率,第三名之后入场的药物所能分得的市场份额微乎其微,除非取得突破性的明显优势。

这就意味着,创新药企想要成功,就必须比竞争对手们更早的登陆市场,时间窗口对于创新药而言至关重要。然而,目前市场中,各家药企的储备管线重复度是很高的,这也预示着大量的管线实则是没有商业化价值的。

众所周知,PD-1是世界上最重磅的药物之一,甚至一度出现没有PD-1管线不配称作创新药企的论调。但随着PD-1药物的逐渐上市,仍处于临床中的管线还有此前的价值吗?

据药融云数据,国内目前进入临床阶段的PD-1/L1抗体药物及候选药物有70个,预计至2022年底,将共计有17款PD-1/L1单抗、1款PD-1/CTLA-4双抗在国内上市,加上已经在国内获批的13款产品,尽管PD-1适应症广泛,但其中的竞争压力依然显而易见。

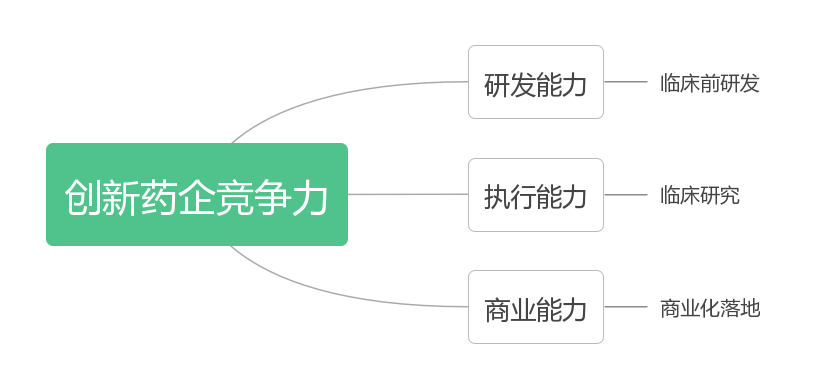

一直以来,投资者总愿意将创新药看做是一个拼研发的行业,但实际上研发仅仅是创新药企多项能力之一。一款创新药的生命周期包含三个阶段:早期研发、临床试验、商业落地。它们背后实则需要药企具备研发能力、执行能力和商业化能力。

成功的创新药固然需要强大的研发能力,但同时也极为考验药企在临床阶段的执行能力和商业化能力。

例如在PCSK9靶点上,君实生物是国内第一个申报临床的,比信达生物要早上半年时间。然而,今年6月,信达生物的PCSK9已经获批上市,但君实生物却依然处于临床3期,从进度领先到上市落后,这实则是药企临床执行力的差距。

药企与科研单位最大的不同在于,药企本质是为了盈利,而科研单位则是为了研究。对于药企而言,缺乏商业化前景的药物是不值得关注的。

百健是阿尔茨海默症的先驱,其Aduhelm一度成为近20年唯一获批的新药,然而因为被医生抵制,Aduhelm被医保限制,最终百健暂时放弃了Aduhelm的商业化,并终止了另外一项关于阿尔茨海默症的药物研发。

创新药企之所以九死一生,是因为它们不仅在研发层面可能因为疗效不足或副作用遭遇失败,甚至可能因为上市速度落后于对手而失去商业化价值。

在这场押注时间成本的游戏中,只有研发、执行、商业化三方面均有储备的药企才能在创新药的搏杀中获得成功。

03

创新药的最大风险:融资能力枯竭

早期研发、临床执行、商业化落地,实则都会消耗大量的资金,而药企获得资金的方式有两种,其一是融资;其二是产品商业化获得现金流。

初创阶段,创新药企必须通过融资来获得足以孵化核心管线的资金,但随着企业步入成熟期,核心产品商业化带来的现金流将成为后续研发的供给手段。

目前,大部分创新药企向市场“索要”的都是初期融资,而投资者也更愿意把资金交给管线更具想象力的企业,这也是为何此前创新药企估值高企的原因。在创新药融资顶峰时,甚至出现不少通过管线拼接攒起的“资本局”。

2017年传染病领域深耕多年的洪志博士在开曼群岛注册了一家公司,后续其通过资本合作的方式,先是从VBI和Vir两家公司手中买到了多条管线,而后又吸引通和毓承、博裕资本等资本玩家入局,并最终将腾盛博药-B(HK:02137)

运作上市。

虽然我们并不否认License in(授权引进)模式的可行性,但这种完全依靠License in拼凑起的“资本局”能持续多久的热度,着实让人存疑。尤其当市场进入寒冬期的时候,融资能力下降会更加考验药企的其他能力,这种临时“拼凑”企业能够展现出竞争力吗?

资本寒冬带给创新药企的最大挑战正是融资能力的枯竭,过去支撑想象力的储备管线极有可能成为冗余的负担。

对于大多数创新药企而言,初创期所融资金是并不足以支撑他们完成所有储备管线商业化运营的,每年的巨额研发投入会快速消耗企业的资金储备,一旦现金流枯竭,那么药企所有的蓝图也将成为南柯一梦。

为了活下去,创新药企必须重新说服资本市场,而成功的商业化经验是一切的关键。这也是为何我们频繁见到欧美创新药公司裁员、砍管线的原因所在,药企必须集中资源投入到最核心的管线中,以此来证明其有持续商业化变现的能力。

与临床失败、执行力不足、商业化遇阻相比,创新药企更害怕的实则是资金链的断裂。

04

做正确的事远比抄底更重要

复苏、成长、疯狂、陨落,这是世间万物发展的必然趋势,资本市场中也同样如此,当预期迅速膨胀,距离幻灭也就不远了。

美国作为全球创新药最前沿的市场,最顶尖的生物制药公司大多来自于于此。人们如今看到了美国生物制药公司的强大,但却没有看到这份强大实则也是建立在两次重大周期交替之上的。

上世纪90年代,刚兴起不久的生物制药行业发生第一次产业泡沫,其所带来的结果就是半数生物制药公司破产,并购重组成为当时最常见的事情,产业结构得到全面重构。同样的,在2010年左右的第二次产业泡沫中,巨额并购频繁出现,全球十大药企并购案中,一半发生在那个时期。

以美国生物制药行业的发展为模板,我们不难发现,生物制药行业的周期性波动是一个极为正常的现象,虽然在这其中会出现很多公司破产的情况,但同时也诞生出不少历史级别的公司,如安进、吉利德都是借助周期变动并购了关键的标的,从而实现突破。

最近一年中,投资者对生物制药企业的预期发生了天翻地覆的改变,让投资者的预期从火热降为极寒,所带来的结果就是二级市场中生物制药公司的市值全面崩盘,很多标的的市值已经明显低于自身价值,甚至一度出现破净的创新药公司。

系统性的全面崩盘必然带来“错杀”,但对于极度依赖资金孵化的创新药企而言,这种“错杀”很可能变成“误杀”,让原本具备潜力的管线因资金问题而被搁浅,从而影响最终的商业化变现。

现阶段,创新药企股价的回暖,更多是之前悲观情绪释放后的超跌反弹,在投资者预期差改变后,那种牛市中的投资氛围势必已经一去不复返。尽管我们很看好中国创新药企业的长期发展,但作为信息不对称的中小投资者,对于创新药企的投资则应该更加谨慎。

正如前述分析的那样,创新药企业除了创新外,依然还需要具备很多其他能力,而这些能力大多很难被投资者直观观察,需要对于企业的深度了解。

创新药投资风险极大,如何分辨哪些是踏实研发,哪些是资本局,对于投资者而言格外重要。进行正确的投资,远比所谓的抄底更加重要。

原创文章,作者:生物制药,如若转载,请注明出处:https://www.kaixuan.pro/news/392195/