作者:Emiri对去中心化的perp交易部门的现状进行了不太全面的考察。快速的TL;DR- 第2层的已经成为DeFi perp协议的主要平台。- 随着2022年新赢家的出现,该行业的进化和创新持续增加

作者:Emiri

对去中心化的perp交易部门的现状进行了不太全面的考察。

快速的TL;DR

- 第2层的已经成为DeFi perp协议的主要平台。

- 随着2022年新赢家的出现,该行业的进化和创新持续增加。

- 尽管中心化交易所仍然主导着perp交易活动,但随着用户逐渐迁移过来,去中心化交易所已经开始覆盖。

衍生品在传统金融界的市场价值中占了大多数。估计在2021年,衍生品的市场总价值约为12.4万亿美元。加密货币市场将经历类似的衍生品上涨,这似乎是很自然的。当BitMex在2016年率先推出永久期货(perps)时,人们的期望得到了实现。它们很快就发展成为加密货币中交易最活跃的工具。

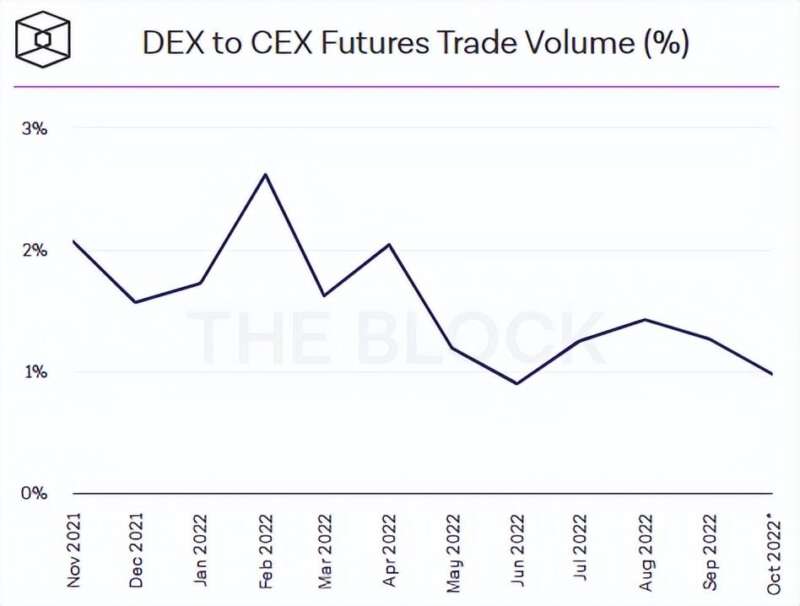

中心化交易所(CEXs)目前在这一领域占主导地位,去年所有交易所的日平均交易量为1000亿至2000亿美元。与去中心化交易所(DEXs)相比,它们在过去一年的日交易量估计平均为2亿至4亿美元。

虽然DEX perp交易所仍然落后于CEX的相当多,但监管压力导致对CEX更严格的限制,推动用户迁移到去中心化的perp协议。

- GMX于2021年9月在Arbitrum上线,随后于2022年4月在Avalanche上线。

- 2021年11月推出Perpetual Protocol V2

- Gains网络经过改造,于2021年11月在Polygon上推出

- dYdX V4于2022年6月宣布,预计在2022年第四季度推出。

快速回顾一下

Perpetual协议在2020年创建了虚拟AMM(vAMM),开创了链上perps的先河。他们看到了由Uniswap推广的恒定产品公式x*y=k,并决定对其进行调整,使其适用于perps。虚拟部分来自于这样一个事实,即在这个AMM中没有真正的资产池,真正的资产存储在一个单独的智能合约库中,而vAMM持有虚拟资产,这使得它纯粹是一个价格发现机制,而不是一个资产交换机制。

虽然它最初获得了一些关注,但仍然是相当小众的。在最初的3个月内,每日交易量在200万-2000万美元之间波动。DeFi perps的真正爆发是随着dYdX的引入。

dYdX在2021年初向DeFi perps引入了中央限价订单簿(CLOB)。它基本上给了用户熟悉的类似于CEX的交易体验,但在链上。结果,dYdX起飞了。在2021年的前6个月,他们的月平均交易量为12.7亿美元,这个数字随着随后dYdX v2的推出而增加。2021年10月是他们有史以来最好的一个月,该月的总交易量为1050亿美元。

dYdX给DeFi perps空间带来的增长刺激了新的和现有协议之间的新一轮创新。这种新发现的增长使该空间更接近于达到接管CEXs这一难以实现的目标。下面,我将介绍一下到2022年DeFi perp领域的主要参与者。

目前的情况

虽然目前的perp格局仍然可以大致分为AMMs与CLOBs,但去年真正的亮点是向第二层的迁移。更快、更便宜的交易有助于更好的执行环境,使其成为perps的必需品。

Optimism、Arbitrum和Polygon(尽管它在技术上不是一个L2)都同样负责推动了DeFi perp空间的发展。廉价的执行环境使得完全在链上的体验是可行的,这意味着AMM perp有他们的复苏,并最终可以挑战dYdX这个主导的CLOB。

CLOBs -

dYdX -

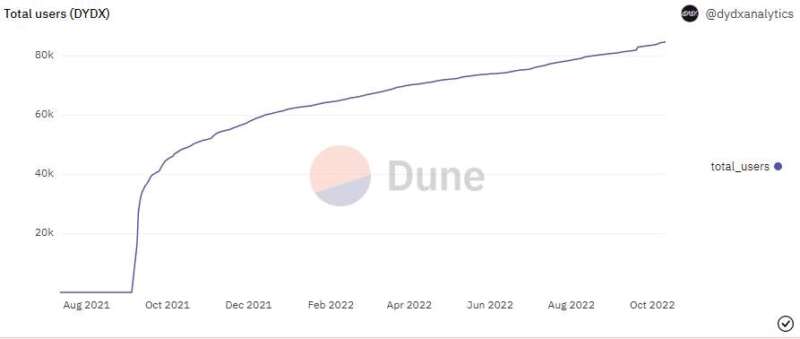

dYdX仍然保持着其在DeFi中领先的CLOB perp交易所的地位(Solana上的Mango Markets是最接近的竞争对手),尽管在数量上有一个相对疲软的一年。dYdX v3向Starkware的转移引发了交易量和用户活动的大幅上升。8月是活动真正回升的时候,总用户数从20个用户跳到51000个用户,交易量在两个月内从142亿美元跳到1050亿美元。

自2021年10月的峰值以来,交易量一直呈下降趋势,一直到2022年10月,与其他加密货币市场一致。除了总用户数之外,唯一在2022年继续呈上升趋势的是DYDX代币的声称奖励。允许用户被动地将他们的USDC抵押给DYDX奖励的Liquidity抵押池的索赔持续增加,索赔总额刚刚超过1.27亿枚代币。

官方预计将在2022年第四季度对dYdX进行重大升级,这可以说是该协议自成立以来最大的一次升级。V4是他们更广泛的任务的一部分,变成完全去中心化的协议。现在,dYdX将作为它自己的区块链运行,使用cosmos-SDK构建。

有两个主要原因,为什么他们决定远离L2并建立自己的主权链。可定制性和可扩展性。虽然L2s确实提供了高吞吐量,但它远远不够。目前,dYdX可以每秒处理10笔交易,每秒处理1000个订单/取消。虽然这很好,但从长远来看,这还不够好,因为他们打算吸引数百万的用户。相反,拥有一个在链外运行订单簿的整个网络更有意义。网络中的每个验证者都将运行一个内存中的订单簿,放置/取消的订单会像普通交易一样在网络中传播。根据该团队的说法,这被证明是比以前至少有100倍的可扩展性。

可定制性带来的额外好处是没有gas费。交易员不需要支付gas费用,而只是为他们的订单支付费用,这些费用将累积回给验证人和订户。如果DYDX被选为收费代币,那么这就给了代币一个额外的价值累积机制。该代币的其他功能仍在dYdX社区论坛上进行讨论。

AMMs

Perpetual协议 -

V1于2020年12月推出,并在前7个月成功促进了超过190亿美元的总交易量。尽管表现良好,但该空间的竞争意味着Perpetual Protocol必须做出改进。因此,V2于2021年11月在Optimism上推出,并进行了一整套新的升级。

除了L2上交易速度更快、成本更低的明显改进外,Perpetual协议利用Uniswap V3作为永久掉期的执行层,同时也将他们著名的集中流动性模式整合到协议中。Uni V3的使用允许创建一种新型的LP头寸,一种使用集中流动性的杠杆流动性头寸。

这意味着LP可以在Perpetual协议中存入USDC,然后指示清算所以高达10倍的杠杆铸造vUSDC。假设一个用户存入100美元来铸造1000个vUSDC,他们有能力将其部署为0.25个vETH和500个vUSDC(假设每ETH价格为2000美元)。然后,他们可以选择价格范围来部署流动性,就这样,他们已经创建了一个杠杆流动性头寸。

其他功能包括交叉保证金模式,允许交易者在一个共同的抵押品池下建立多个头寸,以及无权限创建新市场。由于Curie将支持Uniswap V3和Chainlink,任何有这两个协议的价格反馈的资产随后都可以被列为perpetual协议的perp,使得它在资产选择方面成为最多样化的perp协议。

虽然V2只是在大多数不利的市场条件下上线,但它已经促成了137亿美元的交易量,总共执行了610万笔交易。然而,最突出的亮点是,由于他们的新收费模式,收取了1270万美元的费用。V2升级的一部分包括不仅从公共市场(DAO上市),而且从私人市场(用户上市)收取费用,并将其重新分配给LPs、Stakers和保险基金。保险基金中的资金也将用于低风险的利息协议,不仅使基金增长以抵御极端条件,而且还将一部分重新分配给Stakers。

GMX -

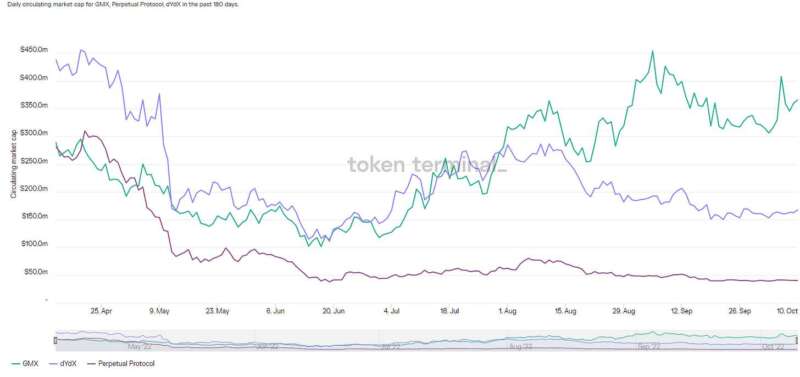

随着DeFi perps领域的原始团队继续改进其现有产品,一个新的竞争者从阴影中出现,那就是GMX。GMX在BSC开始时名为Gambit Financial,在Arbitrum和Avalanche上推出后,迅速崛起。它是目前领先的DEX perp协议,最近在市值上超过了dYdX(在撰写本文时为3.65亿美元)。

自推出以来,Avalanche和Arbitrum的累计交易量已达546亿美元,GMX的快速成功源于两个主要因素。独特的协议设计与精心设计的代币经济模型交织在一起。

这种设计的最前沿是GLP的共享流动性模式。GLP是一个大盘加密货币资产的指数,每周都会进行再平衡(类似于标准普尔500指数)。用户可以将接受的资产存入池中以铸造GLP,并燃烧GLP以赎回池中的任何资产(不一定是最初存入的那一种)。因此,没有订单簿,交易可以使用GLP中的资产以当前的预言机价格进行,使协议在理论上对支持的资产有无限的深度。这意味着大型交易可以在接近无滑点的情况下执行。这种模式类似于Mycelium的MLP池,但通过独特而简单的代币激励设计改进了这种模式。

GLP模式创造了一个简单的机制,即如果交易者输了,GLP持有人就会赢,如果交易者赢了,GLP持有人就会输。其主要来源是在每小时开始时扣除的借款费用。该费用金额基于有关资产的利用率,然后支付给交易的对手方,即GLP持有人。但这还不是全部,开仓要收取0.1%的费用,平仓要收取0.1%的费用,这些费用也会被重新分配。

到目前为止,这种代币经济模型结构已经产生了约8000万美元的费用。在该平台产生的所有费用中,70%以ETH或AVAX的形式交给GLP持有者,这取决于他们使用哪条链,同时也赚取esGMX(托管的GMX)。剩余的费用由GMX订户和为支持GMX价格而设立的GMX价格底线基金瓜分。

这种模式创造的飞轮是,从概率上讲,GLP持有者很可能在大部分时间内获胜,因为90%以上的交易者在加班时都会亏损,这将吸引更多的流动性到共享的GLP流动性池,这将允许更多的交易量,更多的交易量导致GLP和GMX持有人产生更多的费用,然后激励他们铸造更多的GLP,创造一个增长的飞轮。

尽管大盘一直处于熊市,但GMX一直是安全的避风港之一,它的用户活动和价格升值都在快速增长。

Gains Network -

与GMX类似,Gains网络今年在Polygon上推出后有一个流星般的上升。虽然它在2021年1月推出,但直到2021年11月的改版,它才获得重大吸引力。从那时起,它已经完成了130亿美元的总交易量,产生了1300万美元的费用。除了机制之外,Gains Network的一个主要区别是,除了加密货币之外,他们还允许股票(高达100倍)和外汇(高达1000倍)的杠杆交易,使他们能够完全开发新的用户。

该协议的实际功能取决于他们的主要产品gTrade。gTrade的核心是DAI金库,它允许平台上的所有杠杆完全合成。每个用户都需要存入DAI作为抵押品,以便进行交易。盈利的交易者在平仓时从DAI金库中获得资金,负PnL交易者在平仓时将其抵押品送入金库。

交易对没有订单簿或不同的流动性资金池。有一个GNS/DAI资金池和DAI金库来促进平台上的所有交易。交易主要依赖于他们的定制链路预言机,称为去中心化预言机网络(DON)。该预言机使用真实的现货价格,并实时更新,不收取任何资金费用。他们的想法是不像其他收取资金的perp交易所那样自己制定价格,而是直接使用现有的现货价格,这间接地使平台更公平一些。

Gains网络的另一个值得注意的特点是使用NFT,这是其他交易所没有做到的。从青铜(最低)到钻石(最高)有5个等级。第一个好处是,你持有的NFT层级越高,你在交易时获得的点差减少就越高,从青铜的-15%开始,一直到钻石的-35%。另一个好处是,它允许用户运行一个机器人,执行清算和限价订单。这允许用户产生额外的费用,因为这里的费用只给清算或限价订单的处理器。

鉴于该协议只有6.5万名独特的交易者,他们的高增长形象可能被他们为通货紧缩而设计的代币经济模型所扭曲。GNS的最终目的是最大化保留在系统中的DAI数量。GNS是作为GNS/DAI LPs、stakers和NFT机器人的奖励而支付的。为了应对这种通货膨胀,每次DAI金库超过130%的抵押率时,都会销毁一大块。到目前为止,该协议已经烧掉了20%以上的GNS供应。随着越来越少的DAI离开系统,更多的GNS预计将被销毁,推动价格进一步上涨。

尽管有所上升,但重要的是要记住,Gains网络仍然面临着巨大的依赖性风险。首先是对DAI的依赖,它是整个网络的骨干。尽管 DAI 通过多个周期证明了它的可靠性,但不能保证保持挂钩。由于缺乏多样性,如果有任何不利事件影响DAI,整个协议就容易崩溃。另一个依赖性是对预言机的依赖,它是交易执行的主要工具。许多人在过去被操纵过,这意味着他们在未来总是有被操纵的风险。恶意的利用者可以操纵预言机来耗尽DAI的金库,这对协议及其用户是不利的。

结语

在这一点上,不能否认去中心化perp市场的必要性和潜力。它是这个领域中发展最快的部门之一,没有迹象表明很快就会放缓。创新仍在继续,Kwenta等项目建立在Synthetix之上,PerpDEX在ZkSync上建立了第一个perp协议。

最近AMMs的复苏值得注意,因为它推动该空间在交易活动方面更接近于超越CEXs的目标。从长远来看,不可能预测AMMs或CLOBs会胜出,但在不久的将来值得关注的是appchain与L2s。在L2上使用现有的AMMs(如Uni V3)作为执行层的趋势获得了很多人的青睐,但最近app-chain由于其无可比拟的可定制性而开始受到青睐。如果dYdX v4经历了重大的成功,那么随着所有大型协议迁移到他们自己的链上,这个领域就有可能出现重大的转折。

原创文章,作者:币圈吴彦祖,如若转载,请注明出处:https://www.kaixuan.pro/news/460718/